W naszej prognozie na I kwartał podtrzymywaliśmy nasze argumenty przemawiające za długoterminowym osłabieniem dolara amerykańskiego z istotnym zastrzeżeniem, że niekiedy mocny wzrost rentowności i wypiętrzanie się krzywej dochodowości w Stanach Zjednoczonych w oczekiwaniu na przewidziane szeroko zakrojone bodźce fiskalne mogą stanowić wsparcie dla amerykańskiej waluty i źródło frustracji dla dolarowych niedźwiedzi. Cytując prognozę na I kwartał: „Tym samym doszliśmy do potencjalnego problemu dotyczącego ułatwienia deprecjacji dolara pomimo wskazanych powyżej przekonujących fundamentów dla osłabienia USD: wypiętrzającej się krzywej dochodowości i dalszego wzrostu rentowności amerykańskich obligacji długoterminowych, która wybiła się powyżej kluczowych wartości progowych – takich jak 1,00% w przypadku benchmarkowych dziesięcioletnich obligacji skarbowych – w pierwszym tygodniu 2021 r.”.

W istocie gwałtowne przyspieszenie wzrostu rentowności obligacji amerykańskich pod koniec I kwartału przyczyniło się do uruchomienia znaczącego ponownego rajdu dolara,

w szczególności biorąc pod uwagę, że Rezerwa Federalna wydawała się być niezadowolona z tego ruchu, a prezes Powell stwierdził jedynie, że ruch ten „przyciągnął (jego) uwagę”. Najbardziej intensywny wzrost rentowności nastąpił w wyniku chaotycznej aukcji siedmioletnich amerykańskich obligacji skarbowych, której towarzyszyły wręcz oznaki dysfunkcji rynku i znaczne różnice cen kupna i sprzedaży. Zawiniło tu połączenie wielu czynników, w tym problemy z przepustowością systemu finansowego, ponieważ banki amerykańskie zderzyły się z limitami dotyczącymi wolumenu obligacji skarbowych, które chciały lub były w stanie objąć. Równocześnie amerykański Departament Skarbu likwidował swój rachunek w Rezerwie Federalnej (gdzie w ubiegłym roku zgromadził ponad 1,6 bln USD na wydatki związane z pandemią), co spowodowało zakłócenia na najkrótszym końcu krzywej dochodowości i na amerykańskich rynkach pieniężnych.

W tym momencie najszybszą drogą do wznowienia przeceny USD byłaby sytuacja,

w której rentowności amerykańskich obligacji długoterminowych na jakiś czas nieco by ochłonęły i nie wzrosły znacznie powyżej maksimów cyklu ustanowionych w I kwartale, nawet jeżeli apetyt na ryzyko i otwarcie gospodarki nadal wykazywałyby solidną aktywność gospodarczą i poprawę zatrudnienia w II kwartale. Ostatecznie, rentowności uwzględniły część potencjału inflacyjnego nadchodzących bodźców i efektów bazowych ubiegłorocznych spadków cen, które przełożą się na bardzo wysokie odczyty inflacji w miesiącach letnich. Amerykański Departament Skarbu ma również wystarczająco duże oszczędności, by przetrwać do końca roku, zanim będzie musiał znacznie zwiększyć emisję, co spowodowałoby wzrost rentowności związany z brakiem równowagi pomiędzy podażą a popytem.

Alternatywnie,

wdrożenie bodźców fiskalnych może tak wyraźnie rozgrzać do białości amerykańską gospodarkę w nadchodzących miesiącach, że rentowności amerykańskich długoterminowych obligacji skarbowych szybko wzrosną i na nowo zaczną wywierać negatywny wpływ wraz z silniejszym dolarem amerykańskim. Naszym zdaniem jednak ten proces sam się ogranicza, ponieważ przy pewnym poziomie wzrostu rentowności długoterminowych, a nawet kursu USD, Fed (a przede wszystkim Departament Skarbu) będzie musiała zareagować. W dłuższej perspektywie jest to zasadnicze pytanie dotyczące dolara amerykańskiego - w jaki sposób skarb państwa będzie się finansował? W IV kwartale i 2022 r., o ile Amerykanie nie zdecydują się na drastyczne podwyższenie i tak już wysokich stóp oszczędności i/lub o ile amerykańskie obligacje skarbowe nie znajdą nowych zagranicznych nabywców, konieczne będzie wypełnienie luki emisyjnej, w przeciwnym razie wyprze ona inwestycje w inne obszary i wywinduje realne stopy procentowe do niedopuszczalnie wysokiego poziomu.

Wiele osób,

w tym autor niniejszej analizy, dopuszcza myśl, że następnym naturalnym krokiem, biorąc pod uwagę wolumen nadchodzącej emisji obligacji skarbowych, będzie wprowadzenie przez Fed kontroli krzywej dochodowości. Jednak po głębszym zastanowieniu doszliśmy do wniosku, że Fed jest skłonna kontrolować rentowność maksymalnie do trzech lat; należy zwrócić uwagę, że zdanie to podziela australijski bank centralny. Kontrolowanie całej krzywej dochodowości jest zdecydowanie zbyt drastyczne, zarówno pod względem skali interwencji na rynku finansowym, jak i faktu, iż kontrolowanie tak znacznej części rentowności obligacji skarbowych jest wspieraniem platformy politycznej obecnego rządu – to zbyt drastyczny krok dla Fed. Nie oznacza to, że kontrola krzywej dochodowości w końcu nie dojdzie do skutku, nastąpi to jednak na polecenie amerykańskiego Departamentu Skarbu, nie zaś wedle uznania Fed. Przyszły kwartał to zdecydowanie za wcześnie na taki obrót spraw.

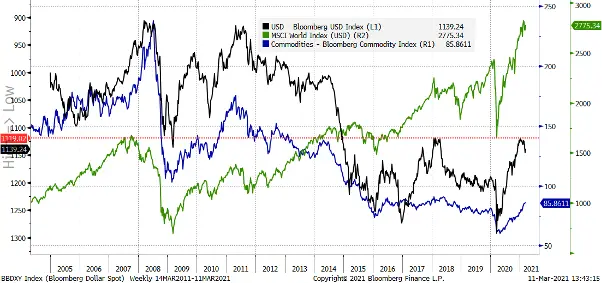

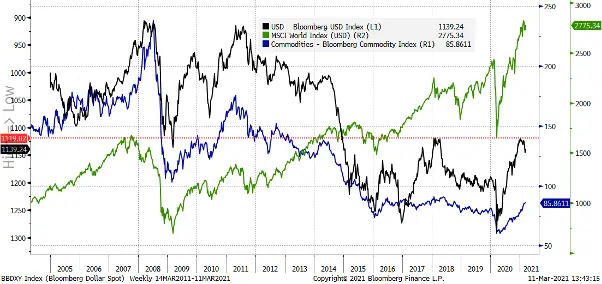

Wykres: USD a światowe akcje i surowce

Na wykresie poniżej wyraźnie widać, że słaby dolar amerykański ma decydujące znaczenie dla światowych cen aktywów i realnego wzrostu, ponieważ jest on de facto globalną walutą finansowania. Należy zwrócić uwagę na istotną kierunkową sympatię cen towarów wobec dolara amerykańskiego, a wraz z nią na pokoleniowe minimum cen surowców (w USD) w najgorszych miesiącach pandemii, ponieważ indeks ten spadł nawet poniżej dołka z 1998 r. (nie zaznaczono). Należy wreszcie pamiętać, że indeks towarowy jest serią cen nominalnych. Światowy PKB w ujęciu nominalnym w dolarach amerykańskich od czasu minimum z 1998 r. na indeksie towarowym Bloomberg wzrósł niemal trzykrotnie. Waluty powiązane z surowcami powinny radzić sobie dobrze w ujęciu względnym przez okres całego pokolenia.

Tymczasem trwa dobra passa niedźwiedzi dolarowych:

Stany Zjednoczone dostarczają najwięcej bodźców fiskalnych ze wszystkich dużych gospodarek, a ponieważ odpowiadają za największą część popytu w gospodarce światowej ze względu na olbrzymie bliźniacze deficyty, dolar amerykański musi w końcu ponownie stracić na wartości, aby utrzymać globalną gospodarkę na ścieżce reflacji. Mocny USD jest po prostu zbyt toksyczny. W II kwartale USD prawdopodobnie ponownie dokona zwrotu w dół, nawet jeżeli powyższe kwestie wywołają dalszą dwukierunkową zmienność na tej samej zasadzie, co w I kwartale.

Pozostałe zagadnienia walutowe w II kwartale

Waluty surowcowe będą wygrane

Zarówno w odniesieniu do walut rynków wschodzących, jak i walut G10, w perspektywie długoterminowej optymistyczne zapatrujemy się na ceny surowców ze względu na drastyczne niedoinwestowanie w tym obszarze, pogłębione przez pandemię – w szczególności w sektorze paliw kopalnych. O ile program szczepień w II kwartale przełoży się na światową gospodarkę zgodnie z oczekiwaniami, przewidujemy, że w odniesieniu do walut powiązanych z ropą, takich jak NOK czy - w mniejszym stopniu – CAD, a dla osób z wysoką tolerancją ryzyka - rubel rosyjski (RUB), pojawią się zwolennicy „kupowania na dołku” (buy-the-dip). Dolar australijski powinien w dalszym ciągu odnotowywać najlepsze wyniki w nadchodzących kwartałach.

Azjatyckie rynki wschodzące górują nad europejskimi

Waluty krajów środkowoeuropejskich wydają się nadal – jak okiem sięgnąć - oferować ujemne realne stopy procentowe, co obserwowaliśmy również w okresie przed pandemią, ponieważ nowe populistyczne programy bodźców fiskalnych wywindowują inflację znacznie powyżej reakcji w postaci stóp procentowych w całym regionie. UE najpóźniej dokona również zwrotu w kierunku „dominacji fiskalnej”, który nastąpił już w Stanach Zjednoczonych i Wielkiej Brytanii, przez co w mniejszym stopniu napędza popyt do unijnej gospodarki, a równocześnie w ramach nowego siedmioletniego budżetu UE zmniejszyła alokacje dla Czech, Polski i Węgier o około 25%. W Azji przeciętne profile demograficzne są zdrowsze, a realne zyski prawdopodobnie okażą się wyższe, ponieważ Chiny - centrum regionu - utrzymują swoją walutę silną i stabilną w porównaniu z ryzykiem zmienności dla dolara amerykańskiego wynikającym z radykalnej zmiany polityki w Stanach Zjednoczonych.

EUR i JPY – kontrola krzywej dochodowości?

W I kwartale euro było stosunkowo słabe, a jen japoński - wyjątkowo słaby, ponieważ obie te waluty ucierpiały z powodu bardzo niskich rentowności w otoczeniu rosnących oczekiwań dotyczących rentowności i wzrostu. JPY od dawna jest bardzo wrażliwy na rentowności długoterminowe. Gwałtowne wzrosty rentowności na długim końcu krzywych rentowności obligacji skarbowych w innych krajach odbiły się jedynie słabym echem na rynkach obligacji tych dwóch kluczowych potęg gospodarczych; interesująca była natomiast reakcja EBC i BoJ na te niewielkie zwyżki. EBC wykazał pierwsze oznaki niepokoju, zanim jeszcze rentowności dziesięcioletnich obligacji niemieckich zbliżyły się do poziomu 0%. Z kolei w Japonii podczas marcowego przeglądu polityki banku centralnego BoJ musi podjąć decyzję dotyczącą swojego miksu politycznego po tym, jak rentowność dziesięcioletnich obligacji na krótko wykroczyła powyżej górnej granicy utrzymującego się od 2016 r. przedziału (na poziomie zaledwie 18 punktów bazowych).

Jeżeli globalne rentowności i ceny surowców będą nadal rosły w szybkim tempie,

a UE i Japonia nie dopuszczą do podobnego wzrostu rentowności, może się to okazać zdecydowanie negatywnym sygnałem dla ich walut. Jedyną rzeczą, która równoważy to ryzyko, są tradycyjnie duże nadwyżki na rachunku bieżącym, które te gospodarki zazwyczaj utrzymują, mimo iż zostaną one zniwelowane w przypadku gwałtownego wzrostu cen surowców. UE jest szczególnie trudnym przypadkiem, biorąc pod uwagę trudności związane z fundamentalnym błędem polegającym na ustanowieniu jednej waluty i banku centralnego przy równoczesnym funkcjonowaniu wielu krajowych rynków obligacji skarbowych. Koordynacja przejścia do „dominacji fiskalnej” będzie tu najbardziej problematyczna i może sprawić, że UE pozostanie w tyle – lub gorzej - pod względem wzrostu w dłuższej perspektywie.

Funt osiągnie wysokość przelotową?

Funt szterling może kontynuować umocnienie zapoczątkowane w I kwartale, choć podejrzewamy, że w II kwartale tempo zmian wyhamuje, ponieważ korzystny czynnik w postaci sukcesu wczesnych szczepień straci na znaczeniu w ujęciu względnym. Wielka Brytania wydaje się odizolowana w kontekście stosunków handlowych, a po Brexicie zmaga się z problemami w relacjach z Europą, których rozwiązanie będzie trudne. Teraz, kiedy sytuacja po Brexicie jest już jasna, Zjednoczone Królestwo odnotuje za to znaczny napływ kapitału inwestycyjnego; z drugiej strony, będzie musiało sfinansować swoje olbrzymie deficyty budżetowe i nadal wysoki deficyt handlowy.

John J. Hardy, dyrektor ds. strategii rynków walutowych w Saxo Banku