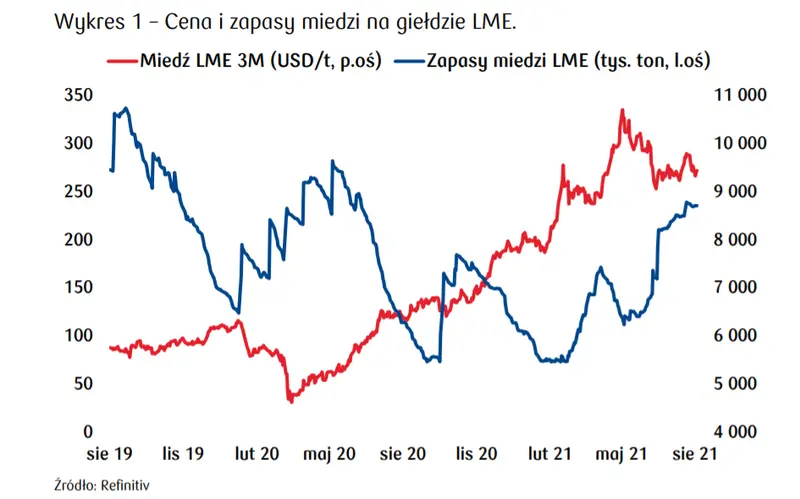

Minione tygodnie przyniosły nieco ożywienia na rynku czerwonego metalu. Druga połowa lipca rozpoczęła się osłabieniem ceny 3-miesięcznego kontraktu na Londyńskiej Giełdzie Metali w okolice 9130 USD/t za sprawą mocniejszego dolara, spadku apetytu Państwa Środka na miedź oraz rynkowych obaw o nasilenie się pandemii COVID-19.

Nastroje inwestorów poprawiła decyzja Chin

o sprzedaży mniejszej niż przewidywano ilości miedzi z rezerw państwowych (30 tys. ton) na aukcji 29 lipca. Do wzrostu ceny kontraktu pod koniec miesiąca przyczyniły się także oczekiwania podwyższonego chińskiego popytu na metal, związanego z odbudową infrastruktury zniszczonej powodziami w centrum kraju. Dodatkowym sygnałem do zakupów był spadek zapasów na giełdzie w Szanghaju do poziomów z początku lutego oraz ponad dwukrotny wzrost premii katodowej w Yangshan w porównaniu z początkiem lipca. Tymczasem na LME wyhamował trwający od kilku miesięcy wzrost zapasów metalu, zaś spread pomiędzy ceną kasową a kontraktem 3- miesięcznym skurczył się w dwa tygodnie z 42 do 17 dolarów.

27 lipca miedź zdobyła krótkoterminowy szczyt,

osiągając w trakcie sesji poziom 9924 USD/t, najwyższy od połowy czerwca. W kolejnych dniach rynek metalu otrzymał wsparcie ze strony, słusznie oczekiwanego, akomodacyjnego komunikatu Rezerwy Federalnej, skutkującego osłabieniem dolara. Sierpień ceny miedzi rozpoczęły od spadków. Inwestorów zaniepokoiło skurczenie się w ujęciu miesięcznym wskaźników dla przemysłu z USA (ISM) oraz Chin (PMI). Ponowiły się także obawy o nawrót pandemii koronawirusa w Państwie Środka, gdzie z powodu wzrostu liczby zakażeń wprowadzono obostrzenia. Końcówka pierwszego tygodnia sierpnia nie była szczęśliwa dla rynku metalu także za sprawą nieoczekiwanie dobrych, lipcowych danych z amerykańskiego rynku pracy: silny wzrost zatrudnienia oraz spadek stopy bezrobocia, przybliżając moment zaostrzenia warunków monetarnych przez Fed, przyczyniły się do umocnienia dolara, pchając w dół ceny surowców denominowanych w tej walucie.

Miniony weekend przyniósł słabe dane z Chin

Import miedzianych produktów oraz nieobrobionego metalu skurczył się w lipcu o 1% m/m do 424 tys. ton, był to czwarty z rzędu miesięczny spadek. Niższy odczyt był powiązany ze spowolnieniem tempa ożywienia w chińskim przemyśle; należy też pamiętać, że w ubiegłym miesiącu na rynku pojawiło się w sumie 50 tys. ton metalu z krajowych rezerw. Nastroje inwestorów poprawiło przyjęcie przez amerykański senat pakietu stymulacyjnego dla infrastruktury, wartego prawie 1 bln USD. Krótkoterminowe losy miedzi determinują przede wszystkim umacniający się dolar oraz rozprzestrzenianie się wariantu Delta koronawirusa. Należy jednak zwrócić uwagę na rosnącą od miesiąca premię katodową w Yangshan (już 64 USD/t wobec 21,5 USD/t na początku lipca), sugerującą zwiększony apetyt na importowany metal w Chinach. Wsparciem rynkowym mogą też służyć zakłócenia po stronie podażowej z powodu przeciągających się negocjacji płacowych związków zawodowych z BHP Group Ltd, właścicielem chilijskiej kopalni Escondida. Chociaż nieoficjalnie mówi się o osiągnięciu wstępnego porozumienia, nie można wykluczyć strajku w tej największej na świecie kopalni, odpowiedzialnej za 4,5% globalnego wydobycia szacowanego na 24 mln ton rocznie. Podzielone są głosy na temat perspektyw miedzi w dłuższym terminie.

Bycze nastawienie podtrzymuje Goldman Sachs,

który spodziewa się za rok ceny 11,5 tys. USD/t, prognozując utrzymanie się deficytu na rynku metalu. Z kolei Capital Economics przewiduje średnią cenę miedzi w czwartym kwartale przyszłego roku na poziomie 7,5 tys. USD/t, oczekując spowolnienia w Chinach, wzrostu podaży metalu ze strony głównych producentów oraz silniejszego dolara. Umiarkowany optymizm zaprezentował niedawno Diego Hernández, prezydent chilijskiego Krajowego Stowarzyszenia Górniczego SONAMI: z jednej strony wezwał do ostrożności w prognozowaniu długoterminowego „supercyklu”, podczas którego ceny miedzi utrzymywałyby się powyżej 4 USD/funt (nieco ponad 8800 USD/t), z drugiej strony spodziewa się podwyższonych cen miedzi przez okres 2-3 lat na fali zwiększonego zapotrzebowania w branży samochodów elektrycznych oraz energii odnawialnej.