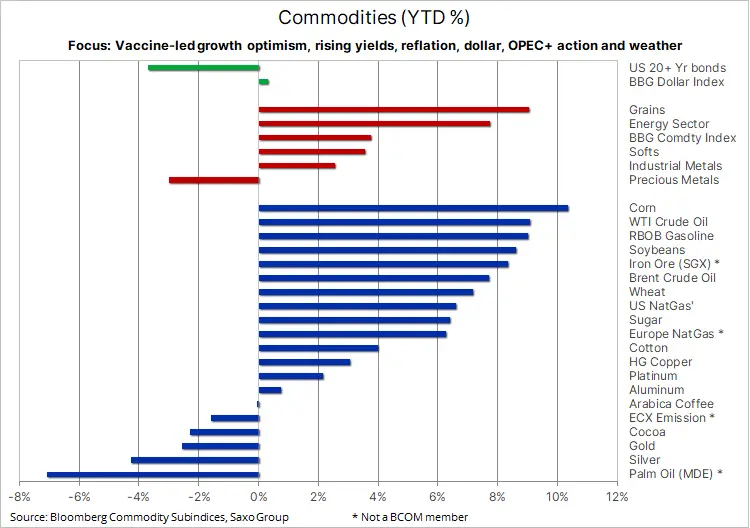

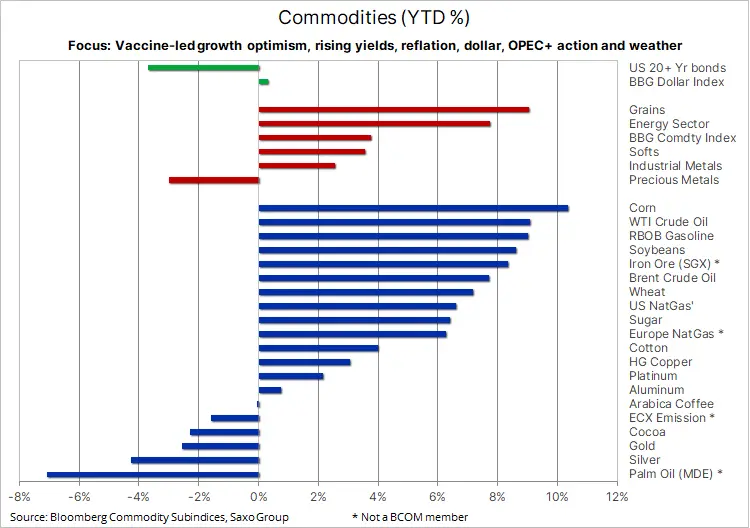

Zaobserwowany w ostatnich miesiącach w odniesieniu do większości surowców impet utrzymywał się również w drugim tygodniu stycznia, choć nieco zahamował. Wyjątkiem okazał się pod tym względem sektor upraw rolnych, który poszedł w górę po publikacji rządowego raportu, w którym stwierdzono, że podaż spadła, a popyt wzrósł bardziej, niż przewidywano. W ujęciu ogólnym sektor ten nadal wykorzystuje liczne pozytywne czynniki w postaci spadającej podaży, zalewu gotówki na rynku światowym powodującego wzrost spekulacji na wszystkich rynkach i popytu na zabezpieczenia przed inflacją, a także perspektywy ożywienia globalnego popytu w związku z rozpoczęciem szczepień, jak również utrzymujących się obaw o warunki pogodowe.

Równocześnie wiele krajów nadal zmaga się z pandemią, w szczególności w regionach półkuli północnej, w których obecnie panuje zima, a perspektywy poprawy – dzięki szczepionce lub z innych powodów – są niewielkie, dopóki w marcu i kwietniu nie nastąpi ocieplenie. Ponieważ hossa może zahamować do czasu, aż program szczepień nabierze tempa, rynkowi pozostaje nadzieja, że dalszy popyt na inwestycje okaże się wystarczająco silny, aby zapewnić rynkom wsparcie w nadchodzących miesiącach, kiedy negatywne skutki lockdownów i ograniczenia mobilności będą największe.

W ubiegłym tygodniu na liście pozytywnych czynników nie znalazł się kurs dolara ani rentowności obligacji;

w obydwu przypadkach nastąpił wzrost poprzedzający zapowiedź prezydenta elekta Joe Bidena dotyczącą wdrożenia wartego 1,9 bln USD pakietu pomocowego związanego z Covid-19. Rosnące rentowności i pokrywanie krótkich pozycji dolarowych przyczyniły się do ostatniej korekty cen złota i srebra. Reakcja na słowa prezydenta elekta była umiarkowana ze względu na możliwość ograniczenia pakietu pomocowego w efekcie braku poparcia ze strony kluczowych senatorów zarówno z Partii Demokratycznej, jak i niezależnych.

Rentowności długoterminowych obligacji amerykańskich gwałtownie wzrosły po tym, jak demokraci uzyskali większość w Senacie, co w połączeniu z rozpoczęciem szczepień wywołało chwilowe obawy, że Rezerwa Federalna podwyższy stopy procentowe szybciej, niż przewidywano. Obawy te rozwiał prezes Powell informując, że FOMC nie podwyższy stóp, o ile nie pojawią się niepokojące oznaki inflacji. To kolejny sygnał, że światowe banki centralne są gotowe na wzrost inflacji, zanim podejmą działania na rzecz wsparcia wzrostu i tworzenia miejsc pracy.

Dla metali szlachetnych to prawdziwy paragraf 22,

ponieważ wyższe oczekiwania inflacyjne automatycznie powodują umocnienie dolara w reakcji na wzrost rentowności. Mimo to zachowujemy optymizm i w oparciu o naszą prognozę zakładającą, że cena złota sięgnie 2 200 USD/oz, wysoka beta srebra powinna sprzyjać dalszym solidnym wynikom, a relacja złota do srebra w 2021 r. znajdzie się w dolnych rejonach przedziału 60-69, dzięki czemu cena srebra może wynieść około 35 USD/oz.

W tym kontekście złoto może przez jakiś czas podlegać kalibracji w odniesieniu do ostatnich ruchów dolara i rentowności, zanim finalnie podejmie dalszy wzrost. Po spadku na początku stycznia złoto ustabilizowało się w stosunkowo wąskim przedziale w okolicach 1 850 USD/oz, przede wszystkim powyżej dwustudniowej średniej ruchomej wynoszącej obecnie 1 843 USD/oz. Aby utorować sobie drogę do umocnienia, złoto musi wybić się powyżej 1 865 USD/oz, natomiast wsparcie linii trendu znajduje się na poziomie 1 820 USD/oz.

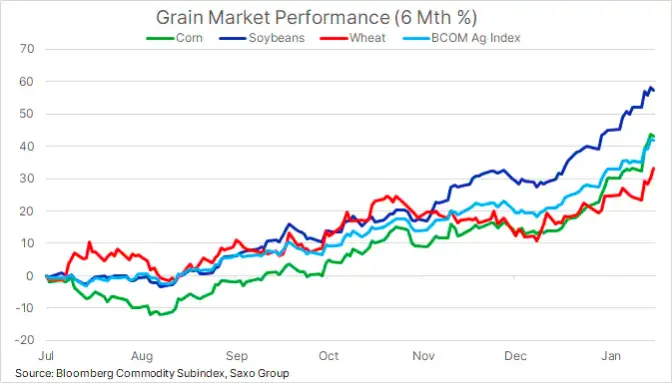

Uprawy rolne

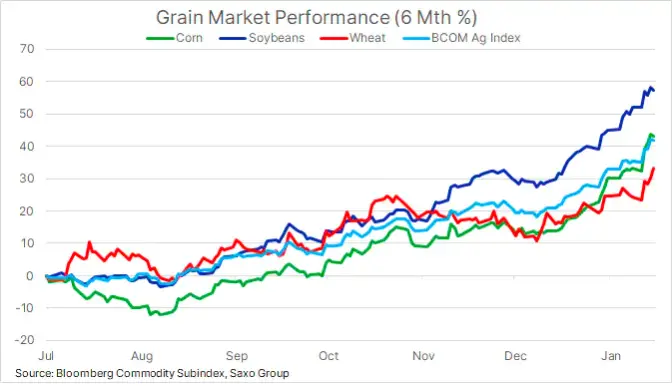

Trwająca już szósty miesiąc hossa na rynku upraw rolnych w ubiegłym tygodniu uzyskała dodatkowy impuls po publikacji raportu na temat światowej szacowanej podaży i popytu na produkty rolne (WASDE), w którym kolejny raz obniżono prognozy. Ograniczenie produkcji amerykańskiej kukurydzy i soi oraz szacowany wzrost eksportu wywindowały ceny obydwu tych upraw do najwyższego poziomu od siedmiu lat.

Według amerykańskiego Departamentu Rolnictwa (USDA) prognozowany na lata 2020/21 końcowy poziom krajowych zapasów soi wyniesie 140 mln buszli, co stanowi spadek o 77% w porównaniu z 610 mln buszli prognozowanymi w sierpniu, a kukurydzy - 1,552 mld buszli, co stanowi najniższy poziom od 2013 r. i spadek o ponad 50% w porównaniu z prognozą czerwcową. Departament Rolnictwa obniżył również prognozy dla nadchodzących żniw w kluczowych pod względem eksportowym krajach - Brazylii i Argentynie.

Ponadto ceny pszenicy poszły w górę po zapowiedzi ze strony Rosji, że jej nowy podatek od eksportu tego zboża, który w połączeniu z ograniczeniem eksportu wejdzie w życie 15 lutego, zostanie podwyższony jeszcze bardziej, aby zahamować wzrost krajowych cen żywności. W efekcie ceny pszenicy na giełdzie w Chicago osiągnęły nowe sześcioletnie maksimum.

Hossa produktów rolnych, przede wszystkim zbóż i nasion roślin oleistych, do pewnego stopnia nastąpiła w momencie, kiedy uwaga rynku skupiała się na innych kwestiach. Jednak dalszy wzrost, w efekcie którego indeks produktów rolnych Bloomberg zyskał ponad 40% w ciągu ostatnich sześciu miesięcy, zaczyna rodzić obawy o skutki tej sytuacji dla gospodarek i inflacji.

Imponująca hossa ropy naftowej od czasu pierwszych zapowiedzi rozpoczęcia szczepień na początku listopada zaczyna wykazywać oznaki hamowania

Po dojściu do poziomu 57,5 USD/b w efekcie jednostronnej i zaskakującej decyzji Arabii Saudyjskiej dotyczącej ograniczania produkcji o 1 mln baryłek dziennie w lutym i w marcu, rynek skupił się ponownie na pandemii i jej dalszym negatywnym oddziaływaniu na mobilność, a tym samym na popyt na produkty paliwowe. Zakłócenia te nieco zrównoważyło nadejście mrozów w Azji, w efekcie którego cena natychmiastowa LNG na chwilę wykroczyła poza granice wykresu, nasilając popyt na destylaty, takie jak olej napędowy.

Do wzrostu cen przyczyniło się również potwierdzenie, że Joe Biden zostanie nowym prezydentem Stanów Zjednoczonych. Perspektywa pakietu bodźców inflacyjnych wspierającego ożywienie gospodarcze spowodowała, że cena ropy poszła w górę w związku z faktem, iż inwestorzy i spekulanci zaczęli szukać ochrony przed reflacją i związanym z nią możliwym osłabieniem dolara. Ropa naftowa, złoto i miedź to trzy najbardziej płynne rynki towarowe, dlatego to właśnie na nich najczęściej koncentruje się popyt na reflację.

Biorąc to pod uwagę z obecnej fundamentalnej perspektywy pozostajemy sceptyczni co do zdolności ropy do wybicia się znacznie wyżej na tym etapie. W kontekście zmian ceny od początku listopada korekta do poziomu 49 USD/b stanowiłaby zaledwie lekką korektę w ramach silnego trendu wzrostowego. Naszym zdaniem ropa Brent w nadchodzących miesiącach pozostanie w niższych i średnich rejonach przedziału 50-59 USD/b do momentu, kiedy fundamenty okażą się na tyle mocne, żeby wesprzeć przedłużenie tego ruchu, pierwotnie w kierunku 60 USD/b, a w dalszej części roku w okolice 65 USD/b.